要不,跟投? 全球播報

開門見山,本文想聊聊跟投這件事。

市場上關于跟投的話題并不多,正常來說,稍微有點野心的機構都會為自己爭取項目融資的領投位置,這也更符合VC/PE高風險高收入的標簽。但如果留心企業的融資消息,不難發現每一輪融資中跟投的風投機構也不少。

跟投的存在一目了然,是為了分散風險。我聽了幾個故事,發現一些機構將跟投視為一種投資策略,一些機構則是被迫淪為跟投。跟投在今天更像是楚河漢界,一邊是行業二八分化的事實,另一邊則是風投將很難再是風險投資的趨勢。

(相關資料圖)

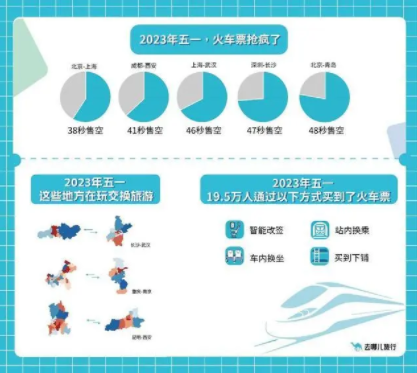

(相關資料圖)

首先,我們要搞清楚的是,誰被劃分到了跟投那一方。

01

當然是給不了那么多錢的一批機構了。這應該是很多人第一反應下的答案,是,但也不全是。

還有一批機構是能夠且愿意承擔風險,同時也能提供大資金體量,但他們依然被“遺棄”了。北京一家腰部機構投資人David(化名)曾給我發過一張他與某項目的聊天截圖,項目創始人委婉地問,“您要不考慮這一輪的跟投?”

事情很簡單。這家機構名氣不夠,而這個項目足夠優秀,當上述投資人想要爭取項目當時那一輪的領投份額時,項目方卻毫不猶豫地選擇了更知名的機構。該投資人告訴我,“我自認給的誠意(估值)很到位了,也跟創始人聊了很多,每回聊的都挺好的。”

該投資人最后還是選擇了跟投,并且沒有董事席位——這也是他一度想要爭取的權益。

被迫選擇跟投,已經是和上述投資機構相似的腰部機構的共同選擇,盡管原因是也別無他法。擺在他們面前的是,只有投到好項目——一般都很貴和不缺投資人——才能維持機構成長,后續才能順利募資。就如這位投資人對我說的,“前期先跟投一些質量高的項目積累名譽,飯總得一口一口吃。”

但行業總是殘忍的,被打入了“跟投”的標簽,在某種程度上也容易被看輕。在腰部機構負責投后的Lucy就曾受到類似待遇:她對機構的一家被投企業提供了力所能及的投后服務,但企業在后續的融資消息宣發里,連他們機構的名字都沒有提。

“我后來找他們,希望加上機構名,被拒絕了。”

這樣的現象在側面其實也解釋了為什么現在的機構都越來越追求規模化,市場上的玩家都在爭取最大的主動權和選擇權。“對腰部機構而言,出手的命中率比頻率更重要,”一位人民幣基金大佬如此評價腰部機構的生存空間。

然而如果腰部機構只能淪為跟投這種結局,怕的是,恐怕時間和空間沒有想象中那樣樂觀了。

根據投中2022 VC TOP100入榜機構數據,入榜機構在募資順次排位第25位、50位和75位的募資金額分別為27億元、12億元和5億元,對比2021年的28億元、13億元和8.4億元募資額,前50位機構募資金額基本與去年持平,而第75位機構募資額則下降了38%。可以看出2022年頭部機構募資雖有小幅下降但整體影響有限,而腰部機構則受到更多市場環境動蕩起伏和行業變化加大的影響,機構分化更加明顯。

David顯然有這種危機意識:“能投進去(好項目)就是好事了。”

02

國資跟投,在今天是一種普遍現象。

眾所周知,安全,還有穩健,這兩個詞幾乎是大多數國資背景下的平臺都會給自己定的基調。因此可以推論,安全是國資跟投最主要的原因之一。

一家國企證券公司旗下的私募子公司在直投這一塊兒,向來以跟投為主(也有少數領投),在一次喝咖啡的午后,他們一個投資人Andy(化名)就對我直言,公司選擇跟投主要還是因為“覺得這種策略更安全”。

安全在一些情況下還有特殊的含義。我的一位FA朋友表示,當國資跟投一個項目時,他們一定不會投老股,原因正是此舉“不安全”。“老股的定價太具有主動性,可能是6折賣,也可能是7折,說不清,很有可能牽扯到其他責任。所以國企一般寧可不投,要么就是買新股。”

跟投當然是風險性更低、安全性更高的一種操作,這一點毋庸置疑。但對國資來說,問題也不少,其中矛盾最集中的問題也發生在跟投上。

在投中年會上,不少國資LP就跟投問題發表了同一種觀點:適合國資的跟投機制截至目前尚未摸索出來。西安財經投資總經理吳紅超更是坦言,有些國資要求員工跟投,但坦言,國有企業員工的工資低,如果要求跟投的話,可能基本生活也難以保障。

吳紅超所言非虛,我一位投資人朋友就來自于浙江一家國資背景的基金,他告訴我,他們內部正考慮建立強制跟投機制,尤其是管理層出資額要達到跟投比例的80%,“這被稱為,權與責不分家。”

國資的特殊性,投中很多文章都有過闡述,風險意識強,也是大家的共識之一。在這樣的大環境下,裂變了很多業態,其中包括跟投、專項基金、小VC等。這些形態的存在顯然就是為了降低風險,平衡風險。

Andy倒沒有向我評價對風險謹慎的好壞,對于跟投這件事兒,他覺得很不錯,是“性價比很高的策略”,他說,“跟投挺好的,減輕了很多投后的工作,我們基金主要是負責投GP。”

“國資(包括政府引導基金)從LP的位置下場到開始跟投/直投,這是一種信號,VC/PE的一些游戲規則將會重置。”上海一家雙幣基金投資人如此分析,“先是風險的定義,再是賽道的縮減,還有期限的長短,下一步會是什么不清楚,但我們都要做好準備。”

03

Andy在我們交談的最后,提出了一條新的思路:跟投,這會不會是一條被所有人低估的策略?“跟投也可以成為VC絕地反殺的策略,歷史無數次地證明被絕大多數人忽略的微勢也有可能成為最大的變量。”

Andy的新思路,讓我聯想到了現在VC/PE下略顯嚴苛、極不穩定的大環境。鄺子平等知名投資人都曾在投中年會上表達過2023是充滿著不確定性的觀點,這些都和當初投資人們勸創業者在寒冬中先活下去的忠告如出一轍。

回歸到當下,不管是David作為腰部機構不得不接受只能做在優秀項目身后跟投的小機構,還是國資LP用跟投來打入GP戰場的安全策略,“跟投”這件事兒似乎注定上不了臺面。因為“話語權,對VC太重要了”——這是一位早期投資基金合伙人對我說的話,他們對外的宣傳里最頻繁的一條策略就是“領投為主”。

沒有人不想成為草原上的獅子,但當草原面積縮減,獅子數量過多,羚羊稀少,生態失衡,會導致什么局面?

不過值得一提的是,當大家都在爭搶領投權的時候,已經有一些專注早期的機構專門設立了投后期的基金,以跟投的方式來為自己的被投企業駐集資金,也為自己創造了更高的回報率。

據我所知,這項專門用來跟投的基金規模(10位數的美金),并不比一支專門用來領投的基金規模小。

所以,只能做獅子嗎?

標簽:

原標題:要不,跟投? 全球播報

- 要不,跟投? 全球播報

- 全球新消息丨V觀財報|智明達第二大股東短線交易致歉

- 拿證速遞| 松江佘山國貿鷺原于7月7日開啟認購(附一房一價表)

- 滴滴重回牌桌這半年,打了三張牌

- 外地牌照不能進上海市區嗎 外地車牌能在上海開嗎?

- 焦點關注:外地牌照不能進上海市區嗎 外地牌照在上海怎么開?

- 摩羯女跟什么星座最配? 摩羯男雙魚女適合嗎? 觀速訊

- 環球微速訊:累計折舊是什么科目?累計折舊屬于什么費用?

- 海帶面膜怎么做?海帶面膜的功效與作用

- 怎么將藍牙鼠標或觸控板連接到 iPad?如何在iPad 的主屏幕上顯示小組件?

- 夢餉科技“618”大促開啟:攜手商家推上億元補貼 助消費者一站購齊大牌好物

- BAT程序是作用是什么?BAT有什么常用命令?

- 港股通標的股票范圍是什么?入選港股通股票的條件有哪些?_環球觀熱點

- 環球快資訊:開放式基金的申購時間是什么時候?開放式基金認購和申購區別有哪些?

- 上街里·啤酒節7月15日至8月6日舉行 這一片區將實施交通管制

- 玩游戲的時候鼠標很飄是什么原因?玩游戲鼠標飄怎么辦?-全球速遞

- 電腦不能聯網是什么原因?電腦不能聯網怎么重裝系統? 今日報

- 辭職后養老保險怎么辦?養老保險交多少年? 世界熱頭條

- 如何快速清理微信好友?微信怎么批量刪除好友?_今日觀點

- 接盤俠是貶義詞嗎?接盤俠是什么意思?

- 上海補充公積金比例是多少?上海補充公積金個人和公司各交多少?|當前速遞

- 熱頭條丨100萬貸款30年一共還多少?三十年貸款100萬總共還多少?

- 首套房可以退稅是真的嗎?首套房和二套房有什么區別?

- 電腦顯示顯卡驅動異常怎么辦?顯卡驅動異常是顯卡壞了嗎? 全球快看

- 配股對股價的影響?配股的股票什么時候可以賣?

- 黃花梨的辨別方法是什么? 黃花梨家具的優缺點有哪些?

- Win11電腦攝像頭打開是黑的如何解決?Win11開始菜單無法打開怎么辦?

- 程序指令存放在哪里?什么是程序運行時指令流的最小單位?|看熱訊

- 淘寶投訴賣家有用嗎?淘寶賣家少發貨向誰投訴?

- 一類卡需要工作證明嗎?中國銀行辦一類卡要證明嗎?

- 要不,跟投? 全球播報

- 全球新消息丨V觀財報|智明達第二大股東短

- 拿證速遞| 松江佘山國貿鷺原于7月7日開啟

- 滴滴重回牌桌這半年,打了三張牌

- 外地牌照不能進上海市區嗎 外地車牌能在上

- 焦點關注:外地牌照不能進上海市區嗎 外地

- 摩羯女跟什么星座最配? 摩羯男雙魚女適合

- 環球微速訊:累計折舊是什么科目?累計折舊

- 海帶面膜怎么做?海帶面膜的功效與作用

- 怎么將藍牙鼠標或觸控板連接到 iPad?如何

- 夢餉科技“618”大促開啟:攜手商家推上億

- BAT程序是作用是什么?BAT有什么常用命令?

- 港股通標的股票范圍是什么?入選港股通股票

- 環球快資訊:開放式基金的申購時間是什么時

- 上街里·啤酒節7月15日至8月6日舉行 這一

- 玩游戲的時候鼠標很飄是什么原因?玩游戲鼠

- 電腦不能聯網是什么原因?電腦不能聯網怎么

- 辭職后養老保險怎么辦?養老保險交多少年?

- 如何快速清理微信好友?微信怎么批量刪除好

- 接盤俠是貶義詞嗎?接盤俠是什么意思?

- 上海補充公積金比例是多少?上海補充公積金

- 熱頭條丨100萬貸款30年一共還多少?三十年

- 首套房可以退稅是真的嗎?首套房和二套房有

- 電腦顯示顯卡驅動異常怎么辦?顯卡驅動異常

- 配股對股價的影響?配股的股票什么時候可以

- 黃花梨的辨別方法是什么? 黃花梨家具的優

- Win11電腦攝像頭打開是黑的如何解決?Win11

- 程序指令存放在哪里?什么是程序運行時指令

- 淘寶投訴賣家有用嗎?淘寶賣家少發貨向誰投

- 一類卡需要工作證明嗎?中國銀行辦一類卡要