零售業務缺乏縱深等 建設銀行走不出舒適區

屬于建設銀行的政策紅利時代結束了,周期讓位于消費,商業銀行邁入零售金融時代,但是建行的業務發展盈利模式還停留在傳統,面向消費的“第二增長曲線”尚未成功構建。

今天我們談一下中國第二大國有商業銀行——建設銀行。

基于2020年相對優異的綜合財務表現,在最新一期的《2021紅周刊商業銀行競爭力排行》(2021年5月15日刊發)上,建設銀行位列排行榜第一。明年的排行榜上,建行有沒有可能繼續蟬聯?

答案很可能是否定的。事實上,對于這一問題的探討涉及建行非常核心的戰略規劃,所謂“第二增長曲線”這一規劃是否有效的評價。一些簡單的分析有助于找到答案。

過去十年

盈利能力拾級而下

先看一下建行的總體形象。截至2020年底,總資產28萬億元,位列行業第二;2020年實現營收7600億元,凈利潤2700億元,凈利潤同比微增1.6%,營收和凈利潤同樣位列行業第二;資本充足率17.06%,核心一級資本充足率13.62%。截至2020年底,建行不良資產率1.56%。

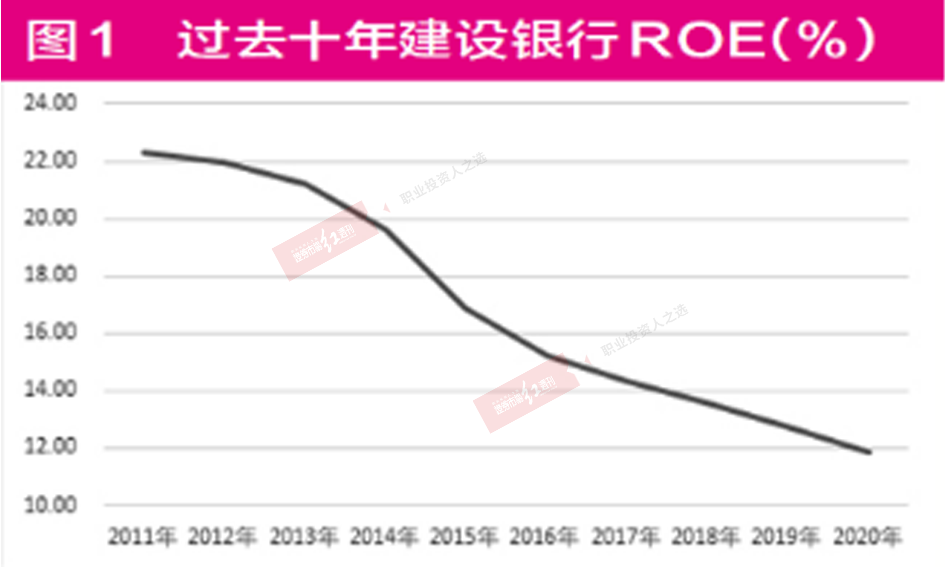

凈資產收益率(加權扣非ROE)方面,2020年為11.87%,過去十年最低值。據Wind,2011年至2020年,建設銀行的ROE從22.3%的高位一路下滑至去年底的11.87%(見圖1)。

這不是什么好現象。ROE是反映上市公司股東回報能力的綜合指標,其變動趨勢意味著建設銀行盈利能力逐年下降。ROE的下降很好的解釋了建行過去十年的估值水平為什么很難突破1倍PB。

建設銀行過去十年ROE拾級而下,根本上是由于兩大因素的驅動。

因素之一是凈息差。數據顯示,建設銀行的凈息差在行業內處于中游偏下。2020年,其凈息差為2.19%,低于38家上市商業銀行簡單平均值2.23%。這意味著建行把未來盈利增長的天花板交給了規模,只有規模擴張夠快,盈利才能快速增長。

2020年末,建設銀行資產規模28.1萬億元,相比2019年的25.4萬億元增長10.6%。2020年,全部上市商業銀行資產規模208萬億元,同比增長10.3%,這意味著建設銀行2020年的資產規模增速與行業平均水平大體持平。

前述兩個數據基本上決定了建設銀行2020年的凈利潤增速在行業內不會顯著靚麗,當然會有規模優勢。財務數據也顯示,2020年,建設銀行以2736億元的凈利潤位列行業第二,僅次于工商銀行;但是就增速來說,同比僅微增1.6%,遠低于寧波銀行、成都銀行等城商行,也低于招商銀行、交通銀行、郵儲銀行等股份制或者國有大行。

從歷史趨勢看,建設銀行的凈息差過去十年整體處于下降趨勢。過去十年的前半段,也就是2011年至2014年,建設銀行凈息差大體處于2.7%至2.8%的相對高位,但是從2015年后開始穩步下行,2020年僅為2.19%,這相比此前的高點下降61個BP。必須承認,2020年凈息差下降,也有監管層要求金融行業向實體經濟讓利的政策因素。

因素之二在于其不良貸款率。從報表數據來看,2020年建設銀行不良貸款率1.56%,高于上市商業銀行簡單平均數1.37%,但是低于銀保監會公布全國商業銀行1.84%的不良率水平,總體來看其信貸資產的風控水平處于行業內中等水平,但是談不上出色。行業內信貸風控最好的商業銀行是地處浙江的寧波銀行,其不良貸款率平均值上市以來從未超過1%。

還有一點非常關鍵,建設銀行的不良貸款率是以較大規模的不良貸款清理為前提的。隨著不良貸款的轉讓或者核銷,再加上信貸規模的擴張,相對變小的分子,更大的分母(不良貸款率=不良貸款余額/貸款余額),建設銀行有條件在其報表上呈現出更好看一些的不良率。財務數據顯示,2019年以及2020年,建設銀行轉讓或者核銷不良貸款1382億元,在全國商業銀行位居前列。

如果沒有上述不良貸款的轉銷,建行的不良率水平將會明顯高出當前水平。事實上,《紅周刊》記者依據不良貸款核銷以及不良貸款余額的變動數據簡單推算的結果顯示,建行2020年的不良貸款生成率(信用成本)約為0.84%,相比2019年上升了30個BP。這意味著建行的信用成本在2020年出現了明顯上升。

趨勢方面,建設銀行的不良率也從2012年前后的不足1%上升至2020年末的1.56%。不考慮信用成本年度間的波動,以不良率簡單演變趨勢看,建設銀行過去十年規模擴張伴隨著信用成本的不斷累積和上升。

中游偏下的凈息差,難以壓降的信用成本,建行可以獲利的空間非常狹小,再加上信貸資產規模擴張總體放緩,建設銀行的中長期核心競爭優勢已然被損害。

前述因素的疊加,驅動了建行ROE的一路下行,也加劇了建行尋求“第二增長曲線”的緊迫感。

“第二增長曲線”的最早提出者是英國著名管理學大師查爾斯·漢迪。1997年,查爾斯出版了其經典著作《第二曲線:跨越“S型曲線”的第二次增長》。查爾斯認為,任何一家公司發展到一定程度,都面臨尋求新的業務增長點的困擾。成熟的企業總是會在第一增長點還在蓬勃發展的時候,就積極準備尋找第二增長點了。如下圖:

建行于2019年正式提出構建“第二增長曲線”,彼時這家銀行的傳統信貸業務——建行的第一增長曲線,早已經進入了發展的瓶頸期了。至少建行的行動稍微晚了點兒。

建行對于“第二增長曲線”布局的遲疑,像極了查爾斯在《第二曲線:跨越“S型曲線”的第二次增長》一書中提到的人們驅車尋找并駐留的那個“戴維酒吧”,人們總是因為這個酒吧而錯過了真正的目的地。

對于建行來說,這個“戴維酒吧”就是其固有的業務結構和布局,靠對公做大和維持市場規模,靠房貸獲取利潤,這幾乎就是建行的核心競爭優勢,這還能走多遠呢?

零售業務缺乏縱深

賺錢全靠房貸

建設銀行的凈息差之所以跑不過同行大多數競爭對手,很大程度上受到了資產端收益率的制約。

財務數據顯示,建設銀行平均生息資產收益率3.77%,遠低于行業4.6%的收益率平均值,部分規模較大的區域性銀行、股份制銀行能夠獲取4.5%以上的收益率。不過,就國有銀行而言,工、農、中、建、交五大國有銀行這一數據大體持平,另外一家國有行郵儲銀行的數據相對高一點,也只有3.97%的水平。

較低的生息資產收益率很大程度上歸因于客戶結構。國有商業銀行,尤其工農中建四大行,主要服務于國有企業等大型甚至超大型客戶。相對來說,這些客戶質地不錯,這也意味著包括建行在內的商業銀行議價能力相對有限,尤其在利率市場化的環境下;在更加具備議價能力的中小微客戶以及零售客戶方面,建設銀行布局不足,這限制了其息差走闊的能力。

某種程度上,建設銀行過去很多年的發展靠的是政策紅利以及國有大型企業。受益于巨額不良貸款向財政的剝離,實行了商業化改革的建設銀行得以輕裝上陣。再加上房地產、基礎設施的跨越式發展,建設銀行在2007年上市以后的多年里,一直維持著業績的高歌猛進(不含2008年金融危機),中間發展最快的年份業績增速甚至超過了50%。考慮到建設銀行的巨額資產體量,這一發展速度是驚人的。

轉眼到了2011年,中國宏觀經濟層面出現了一件大事,“蒜你狠”、“姜你軍”,“蘋什么”輪番上演。過熱的經濟格局以及過高的貨幣投放導致中國出現了高達6%的嚴重通貨膨脹,貨幣政策不斷收緊,信貸投放隨之下滑,這一年也成為了建行業績的重大轉折點。

2012年,建設銀行的業績增速呈現斷崖式下跌,當年其歸母凈利潤增速14.13%,是2011年的一半多一點。此后,這家銀行的業績發展速度就開始明顯下降了,整體維持個位數偏低的增速直到2020年,中間個別年度的業績甚至是負增長,且中間伴隨由于流動性收緊而導致的不良貸款率攀升。

-

無相關信息