新版銀行監管評級出爐 新增S級評級區分重大風險

商業銀行監管評級辦法迎來統一標準,銀保監會日前印發了《商業銀行監管評級辦法》。與舊版相比,新版銀行監管評級辦法有哪些變化,將如何影響銀行業的發展?

商業銀行監管評級體系全面升級!

日前,銀保監會發布《商業銀行監管評級辦法》,在原有的1-6級監管評級結果的基礎上,新增了S級評級。同時,《辦法》突出了商業銀行公司治理的重要性,并新設“數據治理”、“機構差異化”等評價要素。而“盈利狀況”及“流動性風險”兩項要素的權重有所下調。

評價要素權重微調指明全新監管思路

現行商業銀行監管評級規則自2014年實施以來,在加強商業銀行綜合風險評估、完善差異化監管等方面發揮了重要作用。但近年來,商業銀行業務模式、風險特征、外部環境及監管重點發生顯著變化,現行監管評級規則已不能完全適應監管工作需要,在評級流程、管理機制、內容方法和結果運用方面存在一定不足,亟待進行更新和完善。

在此背景下,新《辦法》在原有監管評級體系的基礎上進行了全面升級。相較于2014年版本,商業銀行監管評級要素由原來的7項增加至9項,新增了“數據治理”及“機構差異化”要素,這兩項要素的標準權重分別為5%。

銀保監會有關部門負責人表示,增加“數據治理”要素,突出強調數據治理的重要性,把數據真實性、準確性、完整性作為評判銀行風險管理狀況的基礎性因素,從而加大數據治理監管力度。

增加“機構差異化要素”,則為了合理體現機構差異化狀況,充分反映不同類型銀行機構的風險特征,據此實施差異化監管。

國家金融與發展實驗室副主任曾剛認為,升級后的評價要素更加符合商業銀行的發展態勢。曾剛表示,如不同類型的商業銀行定位及發展狀況處于同一監管框架下,大銀行比僅僅聚焦于本地的農村中小銀行肯定更有優勢。因此,將“差異化監管”納入評價要素,可以避免不同銀行在統一監管框架下的不公平待遇。

隨著這兩項新要素的加入,部分要素權重也進行了調整。其中,“盈利狀況”的權重由10%下調至5%;“流動性風險”的權重由15%下調至10%。

招聯金融首席研究員董希淼認為,“盈利狀況”雖然影響銀行風險抵御能力,但從一定程度上反應的是對投資者價值回報情況,而非監管最關注的要素。而“流動性風險”此前受到了監管的足夠重視,且在調整后占比依舊較高。因此在增加兩項新要素時,監管選擇下調了“盈利狀況”及“流動性風險”兩項要素的占比。

值得一提的是,盡管新《辦法》將“管理質量”要素修改為“公司治理與管理質量”,但該要素的標準權重并未發生調整,仍是9項評級要素中權重最高的要素,占比為20%。

董希淼認為,“公司治理與管理質量”權重為9項要素中占比最高,這充分體現監管部門對商業銀行公司治理的高度重視。公司治理是現代企業制度的核心,對商業銀行而言,公司治理機制更具有重要作用。商業銀行只有健全公司治理,才能形成穩健經營、防范風險的內生機制。

新增S級評級區分重大風險金融機構

相較于此前版本,《辦法》規定,銀行監管評級結果分為1-6級和S級,其中,1級進一步細分為A、B兩個檔次,2-4級進一步細分為A、B、C三個檔次。評級結果為1-6級的,數值越大反映機構風險越大,需要越高程度的監管關注。

銀行的評級應如何劃定?《辦法》規定,核心監管指標不滿足最低監管要求或在短期內發生重大不利變化的,監管評級結果應為3級及以下。出現黨的建設嚴重弱化、公司治理存在嚴重缺陷,發生重大涉刑業內案件,財務造假、數據造假問題嚴重,被采取重大行政處罰、監管強制措施,重大輿情應對嚴重不當等重大負面因素嚴重影響機構穩健經營的銀行,監管評級結果應為3級及以下。

無法正常經營,出現信用危機,嚴重影響銀行消費者和其他客戶合法權益及金融秩序穩定的銀行,監管評級結果應為5級或6級。

除此之外,對于正處于重組、被接管、實施市場退出等情況的銀行經監管機構認定后直接列為S級,不參加當年監管評級。

曾剛認為,此次新增S級評級是對商業銀行評級體系的進一步完善。從監管的角度講,風險較高的機構應該是監管關注的重點。監管層將這些處于高風險的金融機構放入S級評級,可方便從宏觀審慎的角度上更好地化解其風險。

在看懂研究員卜振興看來,《辦法》提出,出現信用危機,嚴重影響消費者和其他客戶合法權益及金融秩序穩定的銀行可能被評為6級,反映了監管機構建立了分類監管、分類指導的監督管理思路,有利于實現精準調控和精準管理;提前對部分經營較差的銀行進行評判,避免出現類似“包商銀行”等突發的金融風險事件,引發市場的震蕩;提高了結果的運用,尤其是對部分高風險機構建立了處置的辦法和依據,讓突發事件有章可循。

《辦法》顯示,商業銀行的監管評級周期為一年,評價期間為上一年1月1日至12月31日。

此外,《辦法》還設置了評級結果級別限制規定和動態調整機制。評級結果動態調整機制,即在年度評級之間,對于風險或管理狀況發生重大變化的銀行,監管機構在充分事前評估、制定完善工作方案的基礎上,可按照規定程序對銀行最近一次監管評級結果進行動態調整,增強監管評級的時效性和敏感度,為及時、有效采取相應監管措施提供依據。

董希淼認為,限制規定和動態調整機制有助于增強評級的時效性和敏感度。但限制規定和動態調整的相關條款比較原則,彈性較大,應進一步細化,提高嚴肅性和確定性,并建立被限定或被調整銀行的申訴機制。 (姜樊)

-

無相關信息

- 新版銀行監管評級出爐 新增S級評級區分重

- 三大巨頭籌劃戰略性重組 “稀土航母”要來

- 遼洽會成果豐碩 共簽約168個項目

- 世界互聯網大會 中國5G建設速度和規模居全

- 第十一屆北京國際電影節 簽約總金額達到35

- 你的關注點 決定了你看到的世界

- 文創產品要真的“文創” 不要停留在“伴手

- 山東省平度市:秋風到 花生落

- 辣味風潮涌動 老干媽、衛龍、白象等推出辣

- 貴州:做好“辣”文章 從“辣椒大省”邁向

- 全球資管機構并購熱情不減 交易規模約1.65

- 熱情高漲 今年公募基金參與定增規模猛增193%

- 如何識別“光伏貸” 風險 需認真審查合同

- 銀行股表現不振 9月銀行股迎來密集調研

- 能耗“雙控”機遇何在?有色金屬、鋼鐵、化

- 新發基金認購熱情受抑制 年內已達24只基金

- 加速布局綠色投資 長江保護主題ETF正式發行

- 年內基金分紅1890億 同比增長49.55%

- 愈發受到市場重視 ESG基金年內平均收益跑

- 年內新發券結產品80只 規模超1200億

- 中小券商仍有望 借力券結模式彎道超車

- 券商財富管理轉型 與公募合作共贏

- 試用到真香 越來越多的券商入局積極搶食“

- 發展明顯縮水 開放式基金發展面臨挑戰

- 發揮投研平臺合力 以“大賽道制”優化考核

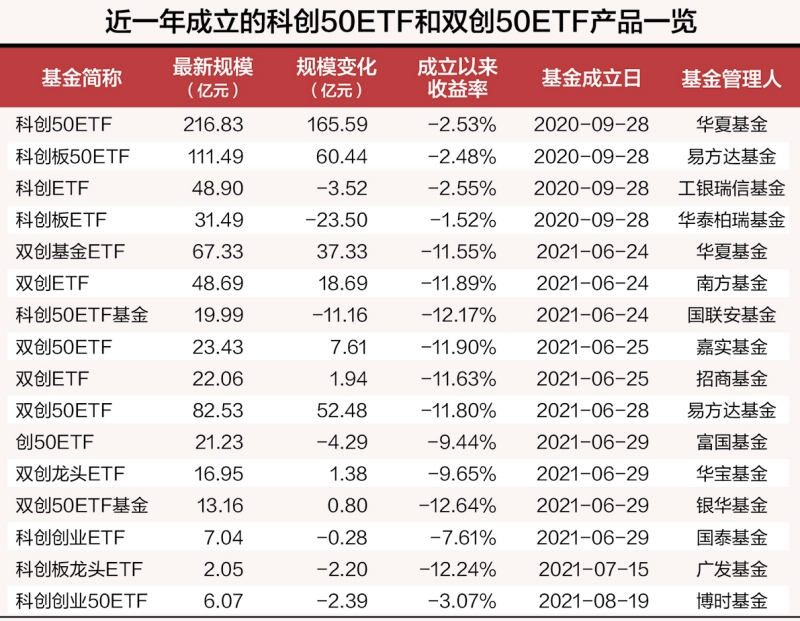

- 中長期投資價值凸顯 首批科創50ETF規模約409億

- 資本爆炒元宇宙 中青寶上周五上漲7.66%

- 中國企業500強 渝企上榜總數西部第一

- 再延伸近50公里 這條高速通往“仙境”深處

- 河南首個破產案件管理平臺上線一年 辦理破