中金:上游漲價對中下游的影響

原料漲價,公用事業、中小企業更受傷

在供給約束和需求拉動下,近期部分工業原材料價格大幅上漲,上下游工業品價格分化加大。

限電限產、能耗雙控等政策約束下,近期工業原材料供給受到影響。9月PPI同比上漲10.7%,上游工業品PPI進一步上行,采掘工業PPI同比增速達到49.4%,為1996年數據記錄以來的新高,其中煤炭采選業PPI同比增速達74.9%。對比之下,中下游漲價幅度顯著小于上游,比如中游的設備制造行業總體的PPI增速不到2%,生活資料PPI增速僅為0.4%。

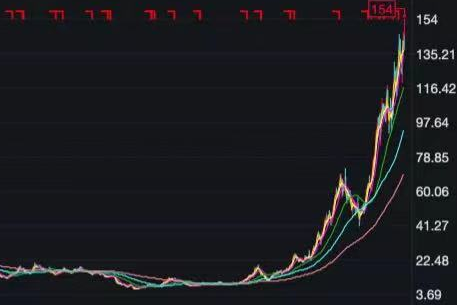

圖表1:疫情以來,上游工業品PPI快速上行

資料來源:萬得資訊,中金公司研究部

圖表2:上游工業品價格漲幅大于中下游

資料來源:萬得資訊,中金公司研究部

圖表3:上游工業品和中下游工業品價格表現持續分化

資料來源:萬得資訊,中金公司研究部

理論上,企業可以通過漲價來轉嫁部分成本,但多數行業的價格漲幅無法完全對沖成本增加,進而加大利潤分化。

我們根據投入產出表,以9月各投入品當月PPI增速來計算成本變化,推算出各工業行業需要漲價多少才能完全轉嫁成本[1]。計算顯示,三分之二的工業行業價格漲幅無法完全抵消成本上漲,主要集中在公用事業(燃氣、電力、熱力行業)、中游制造業(通用設備、專用設備、運輸設備等)、以及部分下游制造業(文娛用品、紡織服裝等),而漲價幅度能夠對沖成本壓力的,主要是漲價源起的那些上游行業,比如煤炭、石油、鐵礦等采礦業,以及鋼鐵、化工、有色金屬等原材料制造業。各行業對沖成本壓力的能力不同,加大了利潤分化,規模以上工業企業采礦業、上游制造業利潤增速較高,而中下游制造業和公用事業利潤相對偏弱。

圖表4:9月各行業PPI漲幅與完全轉移成本所需漲幅的差

注:此處不考慮服務價格的變化,僅考察工業品價格變化帶來的成本傳導。

資料來源:萬得資訊,中金公司研究部

圖表5:1-8月工業企業累計利潤復合增速

資料來源:萬得資訊,中金公司研究部

目前規模以上工業企業面臨的成本壓力,較2020年同期有所加大,和歷史同期相比則尚可承受。

我們以營收成本率(=營業成本/營業收入)來刻畫企業面臨的成本壓力,以營收利潤率(=利潤總額/營業收入)來刻畫企業盈利能力。截至8月當月,規模以上工業企業營收成本率為84.0%,較2020年同期提高了0.2個百分點,是2004年以來成本占比最低的年份之一。同時,8月當月工企營收利潤率達到6.5%,較2020年同期回落了0.2個百分點,是1996年數據記錄以來歷年同期的次高點。這表明規模以上工業企業的成本壓力雖然較2020年同期有所加大,但和歷史同期相比并不大,盈利能力也較強,原材料漲價的負面影響在總量層面尚未明顯體現。

圖表6:相較往年,工業和制造業總體的成本壓力并不高

資料來源:萬得資訊,中金公司研究部

圖表7:相較往年,工業和制造業盈利能力表現尚可

資料來源:萬得資訊,中金公司研究部

工業行業內部分化較大,原材料漲價明顯改善了采礦業的盈利,而抬升了公用事業的成本。

從成本角度來看,截至8月份,采礦業的營收成本率為66%,是2012年以來同期最低值,成本壓力較小;制造業平均的營收成本率為84.4%,也處于近年來同期的低位;而公用事業的營業成本占營業收入的比重達92%,為近10年來同期最高值。從盈利角度來看,8月當月采礦業、制造業、公用事業營收利潤率分別為20.6%、6.0%、3.0%,其中公用事業營收利潤率為近10年來同期最低。

圖表8:工業行業中,公用事業的成本壓力較大

資料來源:萬得資訊,中金公司研究部

圖表9:8月,公用事業的營收成本率為近10年最高值

注:歷史分位數的統計區間為2012年至今

資料來源:萬得資訊,中金公司研究部

圖表10:公用事業盈利能力明顯偏弱

資料來源:萬得資訊,中金公司研究部

圖表11:公用事業營收利潤率已降至近10年的低位

注:歷史分位數的統計區間為2012年至今

資料來源:萬得資訊,中金公司研究部

工業細分行業來看,電力熱力、燃氣的生產,汽車制造等行業的成本率為近年來高位,盈利能力相對較弱。

考察分行業營收成本率,采礦業、上游制造業的多數行業,成本占比均處于2012年以來的同期低位,而電力熱力、燃氣等公用事業,汽車、農副食品、木制品等制造業,成本占比已經為2012年以來歷史同期的新高。這些行業的盈利能力普遍偏弱,電力、汽車、農副食品等行業的8月當月營收利潤率降至5%以下。

圖表12:電力、燃氣,以及汽車、農副食品等行業營收成本率達到近10年高位

注:歷史分位數的統計區間為2012年至今

資料來源:萬得資訊,中金公司研究部

圖表13:電力、汽車、農副食品等行業盈利能力相對較弱

注:歷史分位數的統計區間為2012年至今

資料來源:萬得資訊,中金公司研究部

上市企業數據顯示,建筑業也面臨較大的成本壓力。

我們以新三板和A股的1.1萬多家上市企業作為樣本來分析顯示,上半年建筑業營收成本率較高、達到89.9%,比工業總體高10.7個百分點,相較于疫情前(2019年同期)提高了0.7個百分點。盈利方面,采礦業和制造業營收利潤分別比疫情前(2019年同期)提高2.3和1.8個百分點,建筑業、公用事業則分別下滑了0.5和0.2個百分點,成本壓力加大的同時盈利能力惡化。

圖表14:上市企業中,建筑業成本壓力較大

資料來源:萬得資訊,中金公司研究部

圖表15:建筑業營收利潤率較疫情前降幅較大

資料來源:萬得資訊,中金公司研究部

上市企業中,中小型企業面臨的成本壓力更為明顯,盈利能力相應承壓。

我們將1萬多家上市企業按照營業收入規模排序,均等劃分為大型、中型、小型企業,進行聚類計算。計算顯示,規模較小的企業成本壓力更大,實體企業(剔除金融、房地產行業后的企業樣本)中,小型企業的營收成本率達到107.8%,分別比大型、中型企業高25.7和23個百分點。采礦業和建筑業中的小型企業,營收成本率均超過了120%;制造業中,偏下游的小型企業成本壓力更為明顯。小型企業平均的營業成本超過營業收入,盈利空間較窄,除了公用事業可能有補貼等非營業收入來源,其他行業的小型企業營收利潤率均較低或者為負。

圖表16:規模較小的企業成本壓力更大

注:按照上市企業當期營業收入規模排序,均分為大、中、小型企業。

資料來源:萬得資訊,中金公司研究部

圖表17:其中偏下游的小型企業成本壓力更為明顯

注:按照上市企業當期營業收入規模排序,均分為大、中、小型企業。

資料來源:萬得資訊,中金公司研究部

圖表18:規模較小企業的營業成本超過營業收入

注:按照上市企業當期營業收入規模排序,均分為大、中、小型企業。

資料來源:萬得資訊,中金公司研究部

圖表19:規模較小企業的營收利潤情況更差

注:按照上市企業當期營業收入規模排序,均分為大、中、小型企業。

資料來源:萬得資訊,中金公司研究部

政策微調有助緩解漲價對中下游的影響

當前各行業的盈利表現分化,其中電力等個別行業可能已經虧損。

雖然規模以上工業企業營收利潤率來看,所有的工業行業都還維持正利潤,但考慮到小企業面臨的成本壓力更大,可能沒有在規模以上工業企業數據中得到體現,我們根據2018年投入產出表和PPI漲幅推算整個行業的盈利情況。在9月的價格漲幅下,煤炭、黑色金屬礦、有色金屬礦等采礦行業的營業盈余占總產出比重超過25%,盈利情況較好;而電力熱力行業的營業盈余已經為負,面臨較大壓力[2]。

圖表20:9月各行業營業盈余/總產出

注:圖中數據為根據投入產出表和PPI漲幅推算,推算過程中僅考慮工業價格上漲帶來的影響,不考慮服務和農產品價格變動。

資料來源:萬得資訊,中金公司研究部

我們根據3季度以來各行業PPI增速的變化幅度,以及最近一個月(9月較8月)PPI增速的變化幅度,篩選了10個漲價幅度較大、并且未來可能仍將保持較高價格水平的行業,包括:煤炭開采和洗選業,石油和天然氣開采業,石油、煤炭及其他燃料加工業,化學原料及化學制品制造業,化學纖維制造業,非金屬礦物制品業,黑色金屬冶煉及壓延加工業,有色金屬冶煉及壓延加工業,電力、熱力的生產和供應業,燃氣生產和供應業。

假設未來這10個上游行業的產出價格在9月PPI基礎上繼續上行,在其他行業的價格變化不大的情況下,伴隨上游價格漲幅的提高,其他工業行業的盈利會相應受損。其中受影響較大的是金屬制品、橡膠塑料、電氣機械等相關原材料使用占比較高的行業。

一個假設的風險情形是,如果上游行業價格在今年9月的基礎上進一步上漲10%,而且假設其他行業不能轉嫁成本的上升,工業行業的虧損面可達到20.5%(8個行業),包括電氣機械、橡膠塑料、金屬制品、專用設備等行業,有可能處于虧損狀態。在不能轉嫁成本的假設情形下,如果其余29個行業的利潤變為0,倒推出上游價格在9月份的基礎上要進一步漲幅為33%左右。需要注意的是,現實情況中,中下游行業會相應漲價、傳導一部分成本壓力,因此實際的利潤侵蝕程度會比我們匡算結果少一些。

圖表21:10個行業每上漲1%,其他各行業營業盈余/總產出的變化

資料來源:萬得資訊,中金公司研究部

圖表22:情景分析:假設10個行業繼續漲價,其余行業的盈利情況

注:圖中為10個行業同步上漲的影響,不考慮價格的傳導和其他行業價格的變化。

資料來源:萬得資訊,中金公司研究部

圖表23:情景分析:假設10個行業繼續漲價,工業虧損面情況

注:圖中為10個行業同步上漲的影響,不考慮價格的傳導和其他行業價格的變化。

資料來源:萬得資訊,中金公司研究部

不過,我們認為上述風險情形幾乎不會發生,因為最近原料價格的過快上漲已經引起了政策關注,年內限電限產等政策導致的生產約束和價格抬升可能邊際有所緩解。

9月29日,國家發改委表示,將在確保安全的前提下全力增產增供,進一步核增和投產優質產能,適度增加煤炭進口;10月8日,國務院召開常務會議,提出六大舉措保障電力和煤炭供給[3];10月12日,國家發改委發布文件,提出擴大市場交易電價上下浮動范圍等舉措[4],這有利于提高電廠發電保供的積極性。10月8日國務院常務會議還要求,做好有序用電管理,糾正地方“一刀切”停產限產或“運動式”減碳,反對不作為、亂作為。伴隨政策的微調及落地,我們預計4季度限電限產政策對生產和價格的影響可能會有邊際的改善。

本文作者:段玉柱、張文朗、彭文生,來源:中金點睛(ID:CICC_Perspective),華爾街見聞對原文有部分刪減

原標題:中金:上游漲價對中下游的影響

-

無相關信息

- 中金:上游漲價對中下游的影響

- 通過“魷魚游戲”還債?韓國人:做夢,欠債

- 哪些城市將成為房地產稅首批試點 如長三角

- 人口余額不足是什么意思?城市允許增長的人

- 什么是基金老鼠倉?一種典型的以公謀私的現

- 什么是外匯理財產品?貨幣只針對自由兌換的

- 老基金凈值高了不適合買嗎 不能只看凈值的

- 石家莊確診病例曾打3針疫苗 味覺和嗅覺暫

- 郵政儲蓄無息貸款需要什么條件 年齡需要在

- 上海神秘房東拋售93套真相來了 并不屬于個人

- 股票技術分析真的有用嗎?可以了解股票的支

- 非法收受巨額財產等 中國兵工原董事長尹家

- 花唄多久不還會降低芝麻分 一起來簡單的了

- 基金發行的基本流程是什么 做基金產品再次

- “雙碳”頂層設計出爐,有哪些要點?

- 這只基金單季度規模漲927%,基金經理詳細解

- 磁懸浮列車概念股領漲 思源電氣(002028)

- 怎樣讓老賴盡快還錢 把老賴告上法院

- 儲能板塊早盤繼續活躍 東方日升股價暴漲超

- 特高壓概念股拉升走高 高瀾股份(300499)

- 光伏板塊早盤持續走強 永福股份(300712)

- 諾德基金昔日投資總監離職 前海開源謝屹能

- 禹洲集團去化不理想 明年初票據或存兌付

- 鄭磊:醫藥行業看好三大方向,創新藥、醫療

- 民主黨大佬:拜登的刺激方案已接近達成一致

- “新股破發”接二連三,“打新神話”難以為

- 巴南號召民企投身“萬企興萬村” 切實發揮

- 荷花牌米花糖、周君記火鍋調料等 “重慶產

- 爭當最美企業家!榮昌區女企業家商會成立

- 新國貨“扛鼎”新消費浪潮 品牌仍是長紅必